建設業界TOP5、利益が安定する企業、不安定な企業の差は?

大型再編が続く建設業界。TOP5の分析から鹿島建設の強み、大成建設の東洋建設買収の狙いを読み解く

記事のポイント

- 鹿島建設は利益率が相対的に高く安定。その強さの要因とは?

- 大成建設の東洋建設の買収の狙いは何か?他社比較から分析

データ取得のポイント

- 引用元:Dig-the-Compay

- 有報の情報がデータ化されており、詳細な企業データ推移が取得可能。

- 今回は財務情報に加え、受注形態や完成原価等の各社の差、セグメントシェアを算出することでTOP5を分析。

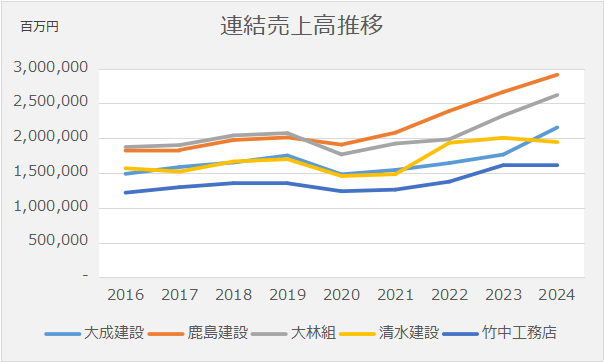

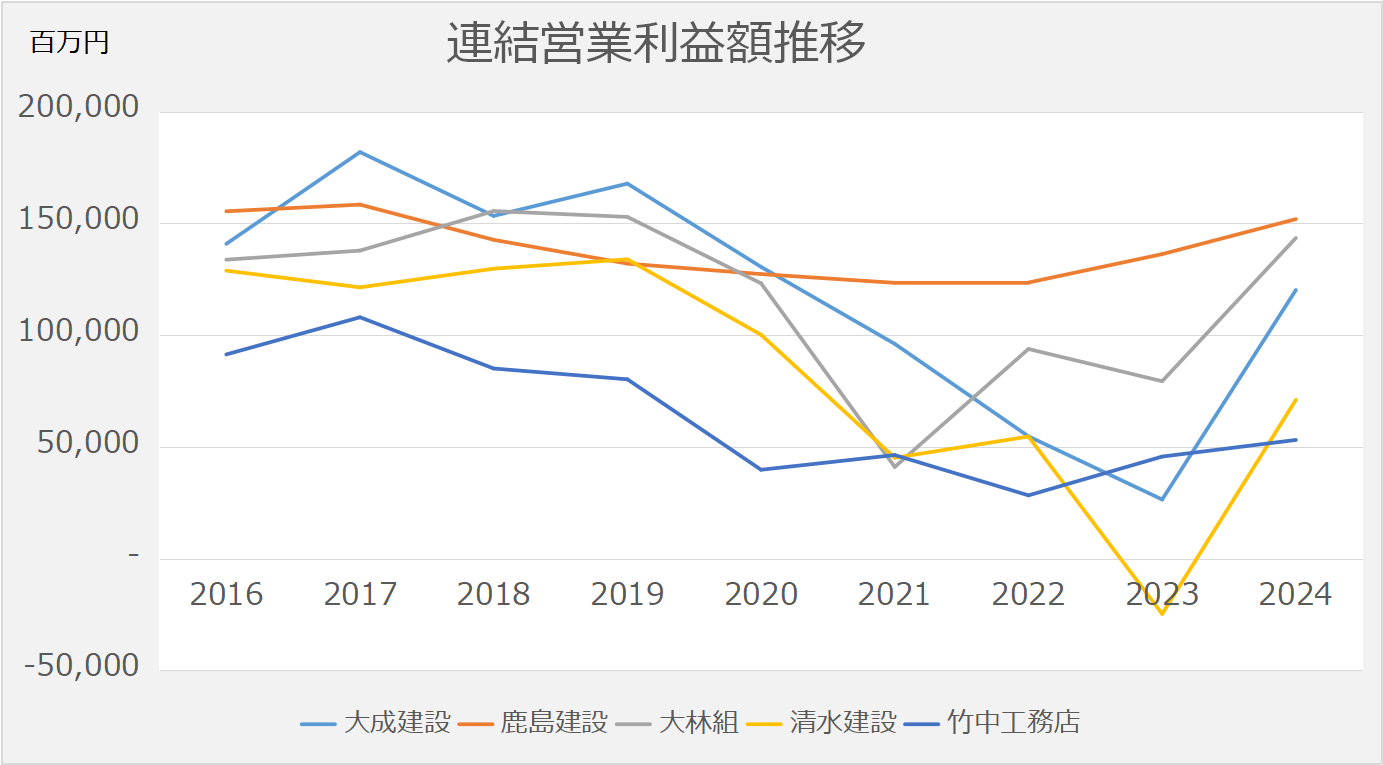

まずはTOP5の売上高と営業利益額の推移を見てほしい。

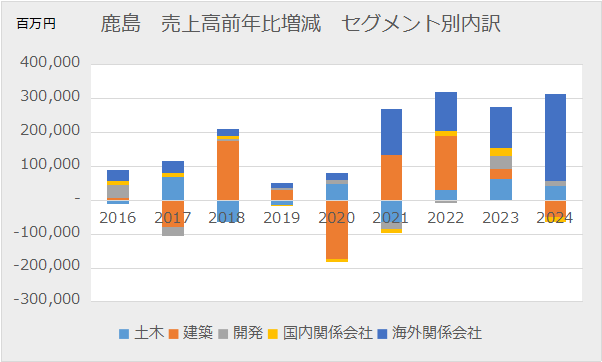

売上高は2020年頃までは各社のポジションに変動があまりなかったが、それ以降、伸び率に差が出ている。この中で、特に売上を伸ばしてきたのが 鹿島である。また、利益については、2020年度以降、資材の高騰等、外部要因の影響によりに各社大きく低下しているが、鹿島建設はその中においても 際立って安定した利益額の推移を見せている。

このように、売上高と利益額の推移において、鹿島建設は他社と比べて安定した経営を維持していることがわかる。

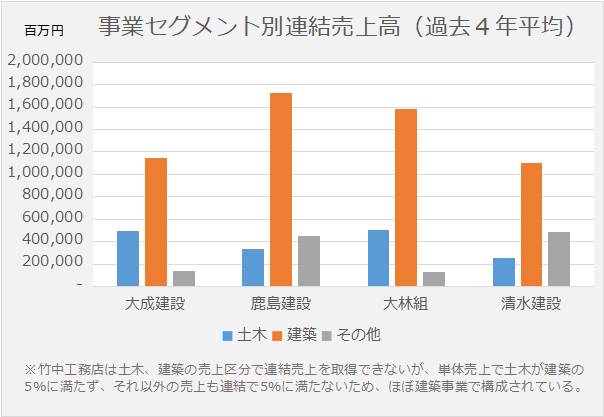

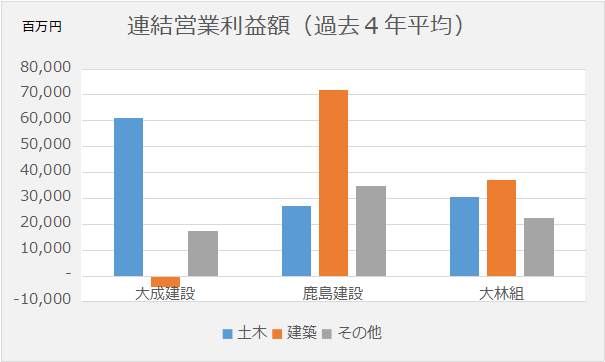

続いてセグメント別損益を詳しくみていく。

『規模を支える建築、利益率の高い土木、開発』の構造は4社に共通。

セグメント別に見ると、各社ともに建築事業の売上高が最も大きい。一方、利益額としては、近年特に「土木」や、開発や不動産を含む「その他事業」が 下支えしている構図になっており、特に近年建築事業の収益性の落ち込みが大きい大成はその傾向が顕著にある。そのため売上の90%以上を建築事業が占めている竹中は、他4社と比べ利益率が低い水準で推移している。つまり、 セグメントミックスとしては土木やその他事業の比率が高い清水や大成が有利、建築比率の高い竹中が不利ということになり、鹿島の安定した利益率はセグメントミックスによるものではなく、主軸の建築を中心とした各事業の収益構造の堅牢さによるによるものだということが推測される。

鹿島は、海外売上高の8割強を占めるアメリカ+中国のメインプロジェクトに土木案件が見当たらないため、有報【(収益認識関係)顧客との契約から生じる 収益を分解した情報】より、海外関係会社のうち、「建設(通常、建築+土木)」の売上を上図の「建築」として計上している。

過去4年間における建築事業の売上寄与率は大成65%、鹿島68%、大林71%、清水60%、竹中90%以上、である。

清水、竹中は建築、土木別損益を公表していない。鹿島は営業利益に関しては、海外関係会社を「建設」と「開発(その他事業」 に区分することができないため、提出会社の建築、土木セグメントの営業利益を表示している。

鹿島はなぜ強いのか

鹿島の強さ、みるべきポイント3つ

①労務費が低く、材料費が高い完成工事原価構造

②建築事業における官公庁案件比率の低さ

③開発事業や海外事業の伸び率の高さ

①労務費が低く、材料費が高い完成工事原価構造

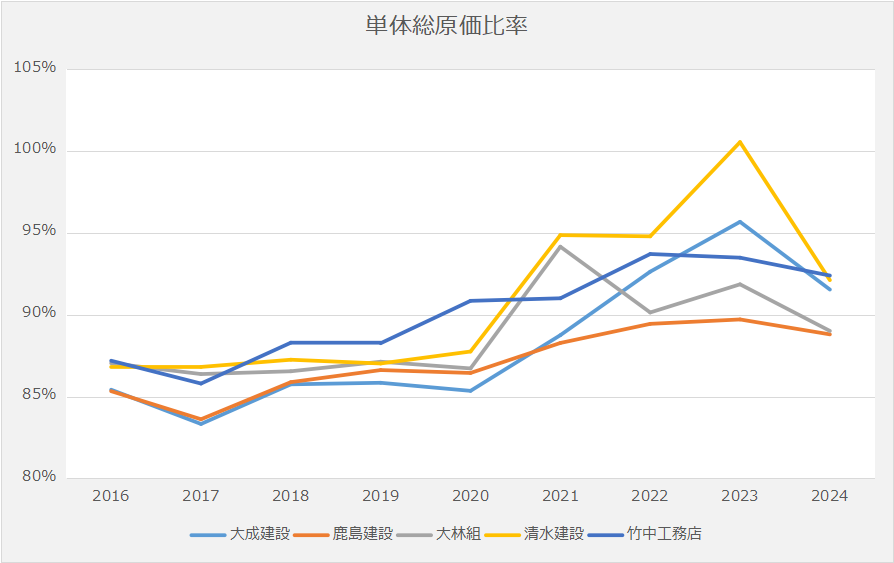

まずは単体の完成工事高総原価比率の推移を見てほしい。2020年までは各社似たような水準にあったものの、2020年移行、建設業界のコストインフレの煽りを 受け、原価率が大きく上昇、変動している。その中で鹿島は上昇幅を抑えつつ、変動が少ないことがわかる。さらに完成工事原価の内容を深堀すると、面白い事実が見えてくる。

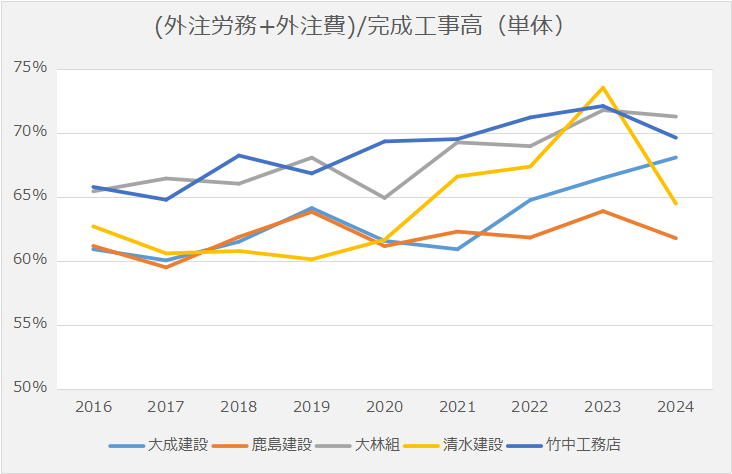

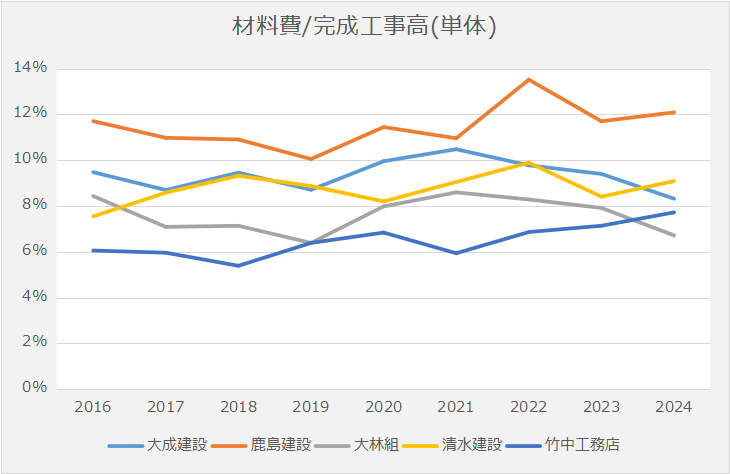

鹿島は他社と比べて完成工事高に対する労務費比率(労務+外注費)が低く、同、材料費比率が高いことがわかる。平たく言えば、『よい材料を使い、少ない人件費で効率 よく建築を行っている』ということになる。実際、鹿島はBIM、ICTの導入では他社に先行して実施したことが評価されており、それが工期短縮、労務費削減につながり、数字に 貢献しているのだろう。

※外注費用の中にはゼネコンが直接発注しない 基幹資材以外の材料費が含まれるため、外注比率が低いほど材料費比率が高めにでるが、過去外注比率が他社とかなり近しい年度も鹿島の材料費比率の高さは明らかで あり、外注比率の高さは完成工事高に対する材料費比率に大きくは影響していないことがわかる。また、一般的に土木よりも建築が材料費率が高い傾向にあるが建築事業の完成工事高に 占める割合は、鹿島は5社内では決して高い方ではない。

②建築事業における官公庁案件比率の低さ

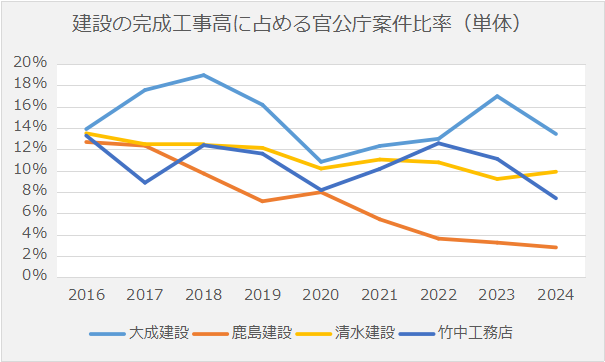

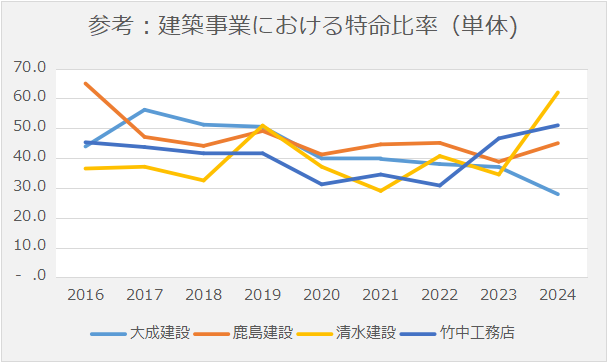

続いて注目したいのは建築事業における官公庁案件比率の低さである。鹿島の利益安定要因として、特命案件比率の高さ(=競争案件比率の低さ)が挙げられることがあるが、特命案件比率は 年度によりまちまちで、他社と比較し明らかに高いとは言えない。むしろ、他社と明白な差が出ているのは、以下の通り、官公庁案件(=公共工事)比率の低さである。

官公庁案件は一般的に価格競争が起きやすいわりに品質や安全性の要求が高く、納期が長くなる傾向にある。2024年度の官公庁案件比率はついに完成工事高の3%まで低下、受注ベースでは 1%まで低下している。これは鹿島が収益的な問題のために意図的に避けているとみるべきであり、その傾向は2025年度さらに進むと考えられる。 (※官公庁/民間比率、特命/競争比率の母数はともに単体の完成工事高である)

そういった案件の選定の仕方も、①で示した原価構造の差の要因となっていると考えられ、総合的に鹿島は完成工事原価率を競合と比較して低く抑えていおり、利益率の安定につながっていると推測する

③海外事業の伸び率の高さ

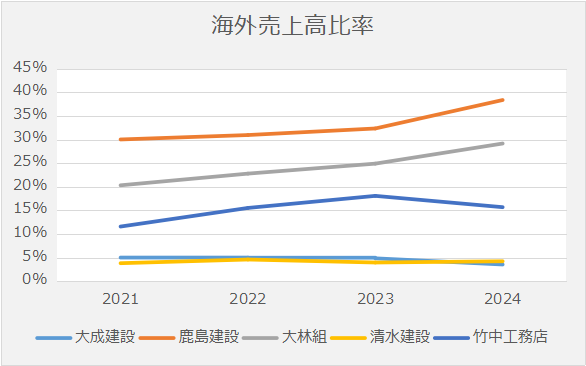

最後にその他事業の成長性、利益率に注目する。まず1つ目は海外事業についてである。大成と清水については、日本売上が実に95%程度と大半を占めており、 海外事業の拡大は見られない。一方、鹿島と大林については、両社ともに北米を中心とした受注増や米国でのM&Aを背景に海外売上高比率を堅調に伸ばし、2024年度では鹿島が38%、大林が29%まで伸ばしている。そして特に 注目したいのは、両社ともに過去5年間において売上増分の5~7割近くが海外での売上増分だということであり、絶対額としても急成長がみられるという事実である。

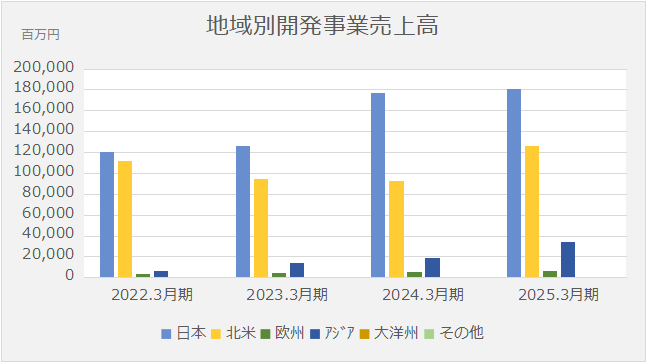

また、海外における開発事業の展開にも積極的であり、特に北米を中心に売上を伸ばし、2024年度では海外の開発事業売上高が日本の開発事業売上高に匹敵するまでになっている。

今後成長していく上で、堅牢な既存事業に加え、海外×開発が鹿島を支える一つのキーワードになりそうだ。

大成建設の東洋建設買収の狙いは何のか?

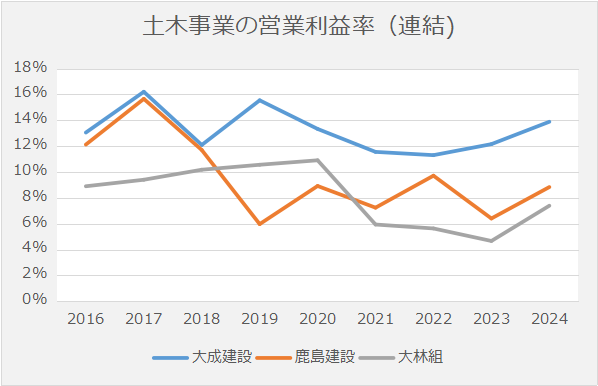

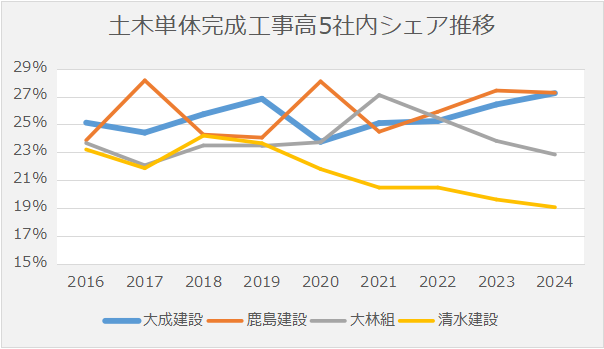

ここで改めて大成建設に注目したい。大成建設の特長はなんといっても土木事業の強さである。土木事業の営業利益率は他社と比較し抜きんでており、 2020年移行下降傾向にあったものの、ここ2年ではピーエスコンストラクション買収の影響もあり、回復基調にある。土木事業の5社内売上高シェアを見ても、堅調に推移している印象だ。 一方建築事業では、graph4に示した通り特に採算性で苦戦を強いられて いる状況であり、どう立て直すのかが明白な課題として見受けられた。

清水、竹中は建築、土木別損益を公表していない。

大成建設が成長のドライバーとしてM&Aを積極的に行うことを表明した2021年以降、大成建設は劣勢である分野を補う買収施策を積極的にとってきた。 そして、大成建設の現在まだ劣勢である分野を上げれば、建築事業の収益性、洋上風力等の成長市場への展開、海外市場展開であり、そんな中での東洋建設買収報道である。

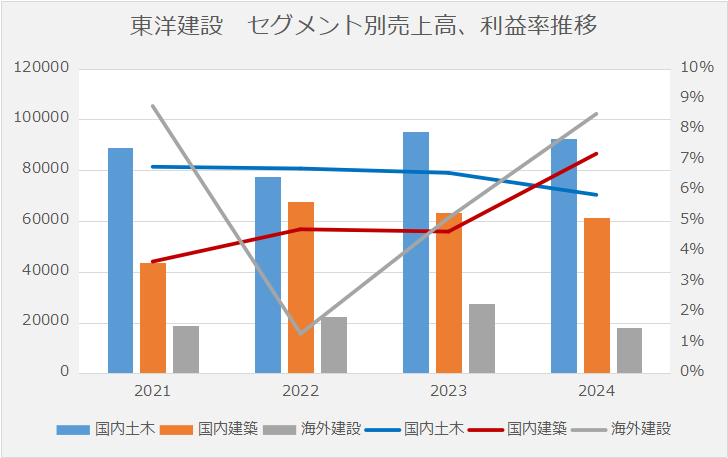

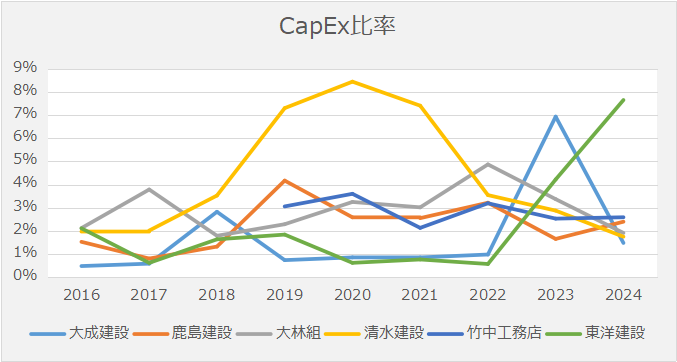

東洋建設は言わずと知れたマリコン大手であるが、実は建築事業にも強く、採算性を重視する営業戦略や既存建築物の改修・用途転換事業の積極展開により 2024年度決算における国内建築の利益額は国内土木に肉薄し、その利益率は7%強と大手ゼネコンを大きく上回る水準にある。また、洋上風力の トップランナーとしても知られており、近年洋上風力を中心とした積極的な投資活動が見受けられる。

つまり、大成にとって東洋を買収することは①陸+海の土木のトップランナーとしての地位の確立し、全体の損益を底上げ ②建築事業の採算性の改善③出遅れた洋上風力事業での巻き返し、伸びしろの確保といった複数の側面で有益であり、今回の買収にいたったと考える。

M&Aが活性化する建設業界において、この再編がTOP5の競争にどう影響してくるのか、今後も継続的に注目していきたい。

本ウェブサイトに掲載された記事・写真・図表などの無断利用(転載・複製・改変等)を固く禁じます。